Artikelns innehåll - Klicka för att gå ner till önskad rubrik

Pensionen är ett ämne som de flesta gärna lägger åt sidan. Det kan kännas avlägset och tråkigt men den dagen du väl går i pension så kommer du inte kunna förlåta dig själv om du slarvat med ditt pensionsspar och dina val rörande dina pensionspengar. Några beslut och några klick per år kan avgöra om du blir en rik pensionär som kan göra roliga saker om dagarna eller om du blir en fattig pensionär som i princip får leva på existensminimum. Tro inte att allt detta löser sig av självt, det gör det inte! Det räcker att du lägger några minuter av ditt liv varje år på att göra några aktiva val för att skaffa dig en mycket högre pension. I denna artikel skall vi ge tips och råd som du normalt inte får ute på marknaden.

En stor del av den info som du får kring pensionssparandet är information som kommer från de stora bolagen som tjänar pengar i form av avgifter på ditt pensionssparande. Vi vill istället hjälpa dig att tjäna stora pengar på smarta val och beslut rörande dina pensionspengar. Vi vill hjälpa dig att bli en rik pensionär. Det är nämligen inte så komplicerat som man tror att bli rik via sparande.

3 olika typer av pension

- Allmän pension + Premiepension

- Tjänstepension

- Privat pension

Nedan finner du en enkel beskrivning av de tre olika typerna.

1. Allmän pension

Den allmänna pensionen är den statliga pensionen som du inte kan styra över helt själv.

Den beräknas på alla dina inkomster upp till 7,5 inkomstbasbelopp. Denna pension får du därför även om du är sjukskriven eller får bidrag som arbetslös.

Den allmänna pensionen är tvådelad och består av inkomstpension och premiepension. Varje år går 18,5 % av din lön och andra eventuella ersättningar till din allmänna pension. Av dessa är 16 % inkomstpension och 2,5 % premiepension.

För premiepensionen kan du välja att göra egna fondval.

Egna fondval gör du på Pensionsmyndigheten.se. Du loggar enkelt in med till exempel mobilt Bank-ID. Scrolla sedan ner till fliken som heter ”byt fonder”.

2. Tjänstepension

Tjänstepensionen betalas in av din arbetsgivare OM du har en avtalad tjänstepension i ditt avtal med din arbetsgivare. Kolla upp det med din arbetsgivare om du är osäker.

Summa som normalt sätts av till tjänstepension:

| Inkomst före skatt | Inbetalning till tjänstepensionen |

| 25 000 kr | 1125 kr |

| 35 000 kr | 1575 kr |

| 45 000 kr | 3700 kr |

3. Privat pension

Detta är ett eget sparande. Här kan du välja att spara hur mycket eller hur lite du vill. Ett privat pensionsspar kan göra en enorm skillnad på storleken på din framtida pension. Du startar helt enkelt en depå hos till exempel Avanza och börjar spara. Att öppna och inneha en konto hos Avanza är kostnadsfritt och hos Avanza kan du just nu handla fonder och aktier helt utan courtage.

Förvalta dina egna pensionspengar

Om du vill bli en pensionär med god ekonomi så kommer du att behöva anstränga dig lite. Det kommer behövas en strategi. Strategin behöver vara enkel och tydlig samt inte innehålla för stora risker. De normala tipsen som man får av experter för är att man skall justera sina val av pensionsfonder efter hur gammal man är. Ju äldre man är desto högre andel räntefonder skall man ha i förhållande till aktie- och indexfonder. Räntefonder rör sig inte så mycket så de är ett tryggare val. Ju äldre man blir desto mer vill man undvika risken för stora svängningar i pensionsportföljen.

Räntefonder delas i sin tur upp i två olika typer, kort- och långräntefond. Det handlar om hur lång bindningstid som fonden har på de räntebärande papper som fonden köper in till sin portfölj. Korträntefonder rör sig mindre än långräntefonder och är därför det tryggaste/stabilaste valet men det ger också normalt sett en lägre avkastning.

Exempel:

– Erik som är 31 år gammal bör ha 80-100 % i aktie- eller indexfonder och 0-20% i räntefonder.

– Bert som är 50 år gammal bör ha 60-70 % i aktie- eller indexfonder och 30-40% i räntefonder

– Jojje som är 65 år gammal bör ha i princip 100 % i räntefonder.

Vår åsikt är att dessa riktlinjer är lite väl försiktiga. Vi tycker att om ändra fram tills dess att man har 10-15 år kvar till pension bör man ligga 100% i aktie- eller indexfonder. Detta gäller under förutsättning att man sprider sina pengar på olika länder och världsdelar. Det är onödigt hög risk att ha alla ägg i samma korg.

Vilka fonder man skall välja till sin pensionsportfölj

- Aktiefonder är fonder som investerar i aktier.

- Indexfonder är fonder som följer ett aktieindex.

- Räntefonder är fonder som investerar i räntebärande papper.

Väljer du aktiefonder bör du se till att välja breda aktiefonder. Det innebär att du vill välja fonder som investerar i många olika branscher och olika typer av bolag.

Indexfonder är enklare då de följer ett index som i sin tur följer en hel drös med aktier. Sök efter fonder med ingen eller mycket låg avgift. Avgifter äter upp stora delar av din avkastning över tid.

Avanza Zero är en ypperlig fond att använda sig av när man vill investera på den svenska börsen. Det är en indexfond som följer det svenska aktieindexet OMXS30. Fonden är helt utan avgifter. Det innebär att den förvaltar dina pengar helt gratis. Om man skulle vara tvungen att välja en enda fond så är Avanza Zero absolut en kandidat.

Få en hög avkastning på pensionspengarna

Om du är beredd att anstränga dig lite så kan du få en riktigt bra avkastning på dina pensionspengar. Siktar du på att bli en riktigt rik pensionär så behöver du börja direkt. Ju tidigare i livet du börjar desto mer pengar kommer du att få varje månad. En viktig sak att tänka på när du hanterar dina pensionspengar är risk. Du vill inte riskera att förlora alla dina pengar. Utan risk kommer du dock inte att kunna få en god avkastning. Var försiktig! Här kommer lite tips på hur du blir en rik pensionär som kan leva livet:

1. Starta ett privat pensionsspar – ISK-konto

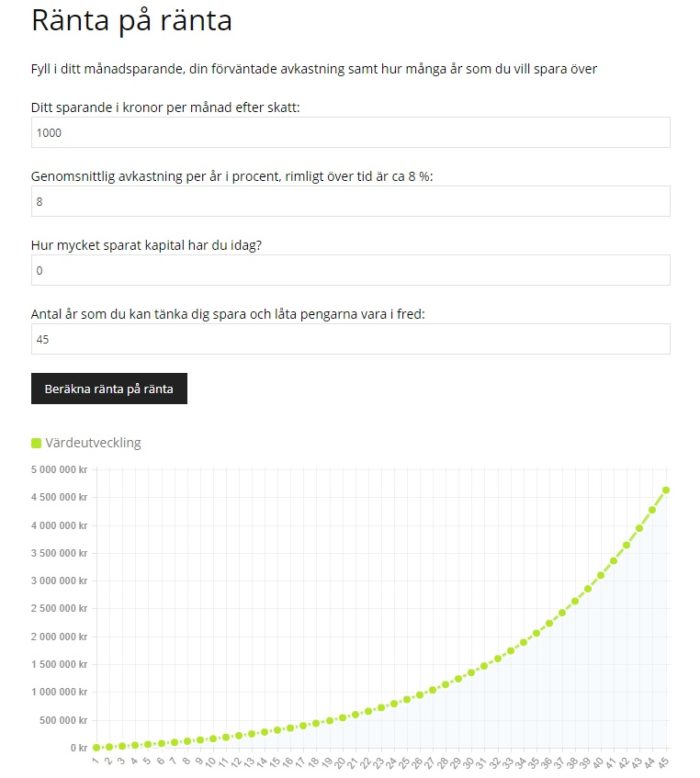

Grafen ovan visar utvecklingen för den som sparar 1000 kr i månaden i 45 år med 8 % i snittavkastning per år. Gör gärna egna beräkningar med vår egna ränta-på-ränta-kalkylator.Starta ett autogiro till din nyöppnade ISK-depå så att det dras 3-5% av din nettolön varje månad. En tusenlapp varje månad i 45 år kommer att ge dig över 4,5 miljoner kr på ditt konto om du har en normal avkastning på börsen (8%).

Ett tips är att sprida månadssparandet på de olika investmentbolagen som finns i Sverige. Se till att pengarna går rakt in i Investor, Kinnevik, Lundbergföretagen, Latour, Industrivärden, Melker schörling, Öresund osv.

Investmentbolag är som fonder, dom äger i sin tur en massa andra bolag vilket gör att du sprider riskerna väl. Investmentbolag är bättre placerare än fonderna och tar inte ut avgifter på samma sätt. Just därför är investmentbolag att föredra i detta fall.

Investmentbolagen har givit sina aktieägare en mycket bättre avkastning över tid än vad fonderna har gjort. Vänta inte. Öppna ett ISK-konto hos Avanza.se och börja spara.

2. Börja ta hand om dina fonder som du äger via din premiepension

Logga in på Pensionsmyndigheten.se och justera dina fonder efter önskad fördelning. Om du inte ändrar något kommer alla dina pengar att ligga i den så kallade soffliggarfonden Ap7 Såfa. Denna fond är kanonbra att äga när börsen går upp. Men den är katastrofal när börsen går ner. Den använder sig nämligen av belåning vilket gör att den rör sig mer än normalt.